至纯科技

重点机构:华夏基金

调研摘要:

1、请公司高纯工艺业务发展如何,目前市占率多少?

答:公司系统集成及支持设备国内龙头地位稳固,公司系统集成及支持设备已经能够实现ppb(十亿分之一)级的不纯物控制,核心技术强于国内竞争者,在用户应用需求牵引下开发的个别功能超越国际品牌。公司已经成为国内高纯工艺系统支持设备供应商,自主品牌SAFETRON?目前业务量接近系统集成业务总量的40%,至今已经出货各类高纯特气设备和高纯化学品设备超过3.6万台,其中2024年出货超过1万台,有效替代并改变了原先由境外公司垄断的供给格局。

据公司统计,2016-2024年中国大陆主流12寸晶圆厂41次特气中标结果中,公司气体设备及系统的市占率是48.8%,化学品设备及系统的市占率超过30%。在为诸多一线12寸晶圆厂服务的过程中,公司积累了大量的技术和经验,并结合自身模块化+数字化的优势,推出了场景化解决方案,为用户在COC及COO的优势上作出贡献,这将进一步巩固公司在高纯领域的领先地位。

2、公司湿法设备业务有何进展?未来发展趋势如何?

答:2024年公司对设备进行技术升级,优化改造,公司旗下至微科技发布了S300-D湿法设备新平台,该平台专为先进制程需求设计,覆盖SPM、BACKSIDE ETCH(背面蚀刻)、Pre clean(预清洗)、BEVEL(斜边处理)等关键工艺,其WPH(每小时处理晶圆的数量)提升30%,新平台显著提升了生产效率,并在腔体的缩小和流场的控制方面有了进一步提升以满足更苛刻的工艺需求。

公司于2022年正式推出的高温硫酸SPM设备,成为国产首台应用于大规模量产线的12英寸硫酸清洗机,月产能最高可达6万片次,截至2024年末单机累计产量超过70万片次,是高阶湿法设备国产替代进口的重要里程碑。

未来公司将聚焦先进制程的产品与服务,把握好目前先进制程湿法工艺验证领先的优势,希望在下游集成电路客户先进制程有重大进展时抓住机遇,提升公司半导体设备业务比重。

3、公司湿法设备能替代国外进口的设备吗?

答:公司湿法设备用户已经覆盖大部分核心客户并为其配套关键工艺节点的湿法工艺设备。在28纳米率先实现前中后段全工艺覆盖,在更先进制程节点正陆续替代国外厂商。公司不仅实现了工艺机台的全自主IP,还实现了核心模组到元器件层的本土供应链培育和建设。

4、公司研发投入近几年来一直在增长,2024年达到了4.42亿,请问公司在哪些方面进行了研发?

答:公司的研发投入从2017年的0.13亿元跃升至2024年的4.42亿元。过去五年累计研发投入超过15亿元。

公司上市初期,公司研发集中在高纯设备品类拓展的研发,以及湿法设备的槽式机台;从2019年以来集团投入研发费用最大的是湿法单片设备,覆盖前中后段全部湿法工艺。

高纯设备的高性能及全品类使公司在高纯领域成为头部企业,以特气为例,2016年以前该领域12寸晶圆厂100%由四家外企和一家台湾地区企业垄断,2016年至2024年间中国大陆的41个重要大项目近半数由公司得标,占比48.8%。而四家外企和一家台企总共占比已经只有36%。公司完成了该类设备及系统的全面国产替代,服务了产业高速发展。

在集成电路卡脖子的湿法设备产品上,公司自2020年来,持续加大研发投入,主要用于国内更先进制程节点。难点设备的研发需要更久的时间更大的投入,目前产品已经取得了阶段性的突破,正在客户端进行湿法设备的验证,同时获得了国内极少数更先进制程节点用户的十数台设备,均已陆续完成研发并交付中。

前期的研发投入及验证支撑公司每年新签订单的增长,专利数量从上市前的50余项增长至2024年末的845项,且近半数为发明专利。截至2024年末,公司累计申请专利845件(其中发明专利350件),已授权专利577件(其中发明专利182件),软件著作权185件,注册商标152件。

5、请问公司湿法设备零部件中,自产自用的比例大概在多少?

答:公司自2020年8月起即启动去美方案,2021年开始持续进行在地化供应链建设,保证供应链稳定,基本实现自主可控,通过订单牵引、合作开发等一系列举措培养本土供应链的阶段目标已陆续达成。目前尚有部分分析、侦测类部件还在持续验证中,公司也很早就有充足的备货并实施仪表类涉美替代方案。

以公司S300D产品为例,整个设备涉及上万个部件,按部件数量统计目前已经做到70%-80%在地化。

券商研报:

迪安诊断

重点机构:富国基金

调研摘要:

1、现在有一种观点认为,行业“内卷严重”,迪安诊断如何通过差异化竞争突围?

答:行业内卷是同质化竞争的表现,迪安诊断将在五年战略规划的指引下来进行差异化突围:

(1)规模与成本优势:医学检验外送行业本质是规模成本领先竞争,这一要素始终存在,公司注重发挥规模优势降低成本;

(2)技术与服务差异化:拥有独家技术产品,具备综合诊断优势,可提供多领域、多技术平台的综合检测服务;

(3)模式创新:合作共建、精准中心等合规入院模式,满足医院诊疗需求;升级医联体/医共体整体解决方案,将服务延伸至疾病全生命周期管理;

(4)AI与数字化赋能:依托多年医学诊断数据积累,构建算法模型,提升自身及客户端诊断效率与准确性,为医院降本增效、助力临床科研,赋能业务模式实现差异化竞争。

2、当前医院经营压力加剧,如何看待检验外包趋势?集采推进价格下调下,医保及医院对第三方检验是什么态度?

答:我们对第三方检验的政策环境持积极判断。在去年战略调研期间,公司先后拜访相关管理部门,充分肯定了第三方在疫情期间对公立体系的补充价值,也明确支持规范化的第三方服务,真正打击的是中间商而非专业平台。

从浙江2005年检验降价并加速外包的经验来看,第三方检验短期承压,但很快倒逼医院加强成本核算,将不盈利项目外包,带动了第三方市场发展。如今多省已出台类似文件,预计全国范围内外包渗透率将从目前的6%–8%提升至两位数。我们已接洽多家百亿级三甲医院,这表明他们在降本增效与开源创新中对第三方服务认可度不断提高。为保障智能化解决方案落地,公司正加快构建开放、高效的人才与组织体系,以在行业变革中把握确定性增长机会。

3、人工智能、大数据等技术为行业带来新机遇,人工智能在实现疾病治疗的精准化、普及化等方面有何优势?

答:人工智能与大数据的融合,为精准医疗的实现提供了强大动力。

(1)人工智能在医疗领域的应用场景越来越多元化。“人工智能+医疗”主要集中在八大应用场景,包括疾病风险预测、医学影像、辅助诊疗、药物挖掘、健康管理、医院管理、辅助医学研究平台、虚拟助理等。随着人工智能和医疗融合深化,新的应用场景将会不断涌现,为医疗服务和诊断行业带来新一轮的突破。

(2)人工智能使精准医疗下沉至基层。国家强调要进一步提升基层医院的服务能力和水平,为城乡居民健康提供基础性保障。人工智能凭借强大的数据处理能力,快速分析医学影像和病历,辅助医生进行早期筛查和诊断,提高了诊断的效率和准确性。通过人工智能和大数据,智慧分级诊疗将医疗机构、医务人员、患者、卫生行政部门等进行整合,实现资源共享和服务协同。

(3)数据整合和分析。借助人工智能、大数据等技术可以搭建血液病、神免、感染等专病数据库,构建基因、病理、蛋白等多模态大模型,为患者提供个性化治疗方案。

券商研报:

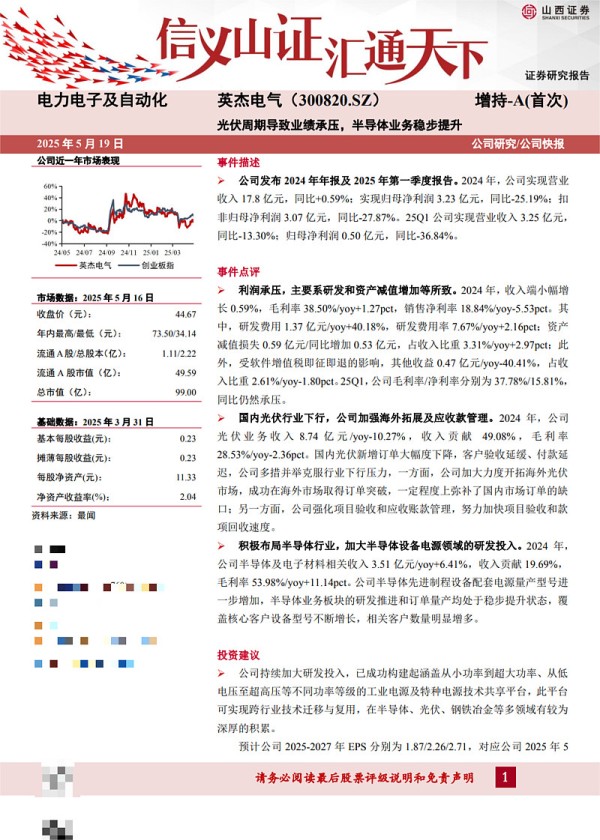

英杰电气

重点机构:

华夏基金:马伟恩

富国基金:潘逸君

调研摘要:

问题1:请介绍一下光伏行业销售收入确认及尾款回收的情况。

答:公司一直高度重视光伏行业的货款回收与销售收入确认工作。当前行业面临项目延缓等挑战,若部分企业出现呆坏账,可能对公司产生一定影响。但光伏行业具有周期性特点,随着下行调整周期的结束,行业有望逐步复苏。只要相关企业持续经营,后续仍具备货款回收的可能性。此外,公司提供的电源属于专用设备,后续调试服务需由公司完成,这一特性为延缓项目的货款回收和收入确认提供了较强保障。

目前,光伏行业未确认销售的发出商品中,大部分货款已由公司预收,有效缓解了财务风险。2024年,公司已针对该部分发出商品计提存货减值,对财务风险较高的企业进行了专项计提,并根据不同客户的实际情况灵活采用多元收款方式,整体财务风险处于可控范围。

问题2:请介绍一下可控核聚变业务方向情况。

答:可控核聚变业务目前属于公司的科研院所业务板块。公司与国内多家科研院所开展了多年合作,例如与585所的合作已接近20年。公司深度参与了国内大多数核聚变项目,为相关装置提供电源支持,合作单位包括585所、中科院合肥等离子所、新奥集团、上海能量奇点、成都瀚海聚能、陕西星环聚能等。

问题3:请问公司在可控核聚变行业的电源产品类型有哪些?

答:核聚变装置所需电源以大功率为主要特征,功率等级普遍在兆瓦级别以上,公司可以提供的电源主要包括:磁场电源(为装置磁场系统提供稳定电力支持)、加热电源(涵盖回旋管电源、中心束电源等,用于等离子体加热)、控制系统电源(为传感器、执行器等控制模块供电)、辅助系统电源(包括线圈加热电源、真空管清洗电源等配套电源)。

从历史订单来看,公司在该领域的电源业务收入累计已达数千万元,积累了丰富的行业经验。

问题4:请介绍一下核聚变行业电源的竞争格局。

答:核聚变行业对电源的特殊工作环境要求(如大功率、高稳定性)形成了较高的技术壁垒,国内具备研发生产能力的企业较少。在公司参与的项目竞标中,主要竞争对手来自天津、武汉、成都、鞍山等地的企业。

问题5:请介绍一下公司在半导体行业的业务情况。

答:2024年,公司半导体业务营收达3.5亿元。从2025年一季度的行业销售收入及在手订单来看,业务规模已超过去年全年水平,二季度预计将新增更多订单并转化为当年销售收入。据此判断,半导体业务全年有望实现同比增长,具体增幅将取决于二季度订单落地规模及客户确认节奏。

券商研报: